国金证券:深港通成为下半年最为确定的主题之一

主要观点

一、“深港通启动已步入了”万事俱备,只待批准时间窗口,成为下半年最为确定的主题之一,值得关注。

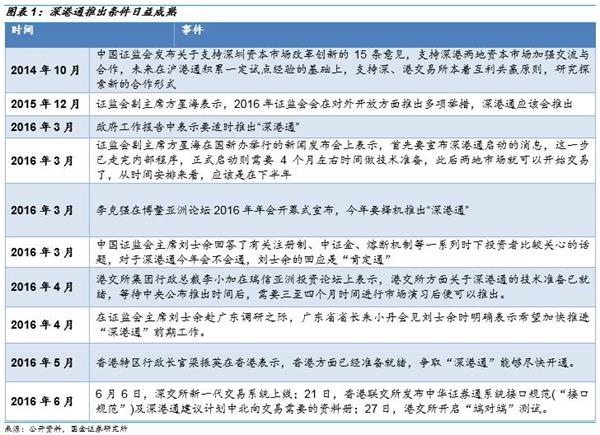

适时启动“深港通”,成了此次政府工作报告中,无法被忽略的内容。且高层在公开市场上多次公开表态了这一观点。6月6日,深交所新一代交易系统上线,“深港通”将由该系统承载,标志着交易所正从技术层面备战深港通;6月17日,证监会表示,深港通在准备就绪后今年内择机开通;6月27日,港交所开启“端对端”测试(即就结算系统接口进行测试)。我们认为深港通启动已步入了“万事俱备,只待批准”时间窗口。具体来看,预计“深港通”三季度中后段择机获批,批准后相关交易细则出台,四季度正式启动运行。

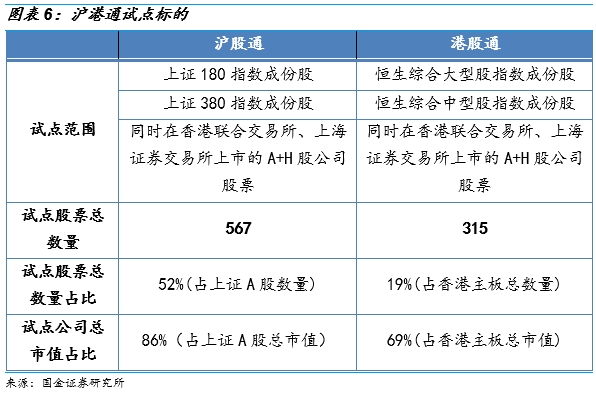

二、“深港通”的差异主要体现在标的证券试点范围的扩大以及投资额度的提高两方面。

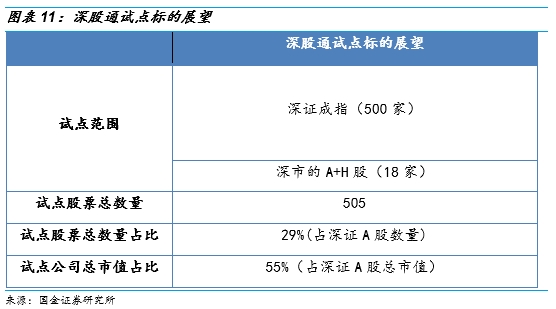

深港通设计方案在基本框架和模式上将参考沪港通(如投资者门槛、交易机制等方面),而差异主要体现在标的证券试点范围的扩大以及投资额度的提高两方面:1)标的证券方面:我们认为深股通倾向选择深证成指的成分股,加上深市的A+H股,试点证券总数量为505只,占深圳A股数量的比例约为29%,市值占比约为55%(沪股通数量占比52%,市值占比86%);2)投资额度方面,深港通额度在开通后期存在进一步提高的可能。

三、深港通推出后短期内对AH股溢价的收窄作用以及带来的增量资金有限,而长期将促进资本市场开放和人民币国际化。

回顾沪港通,沪股通推出至今,并没有看到AH股溢价出现明显收窄的情况,且沪股通的交易活跃度以及额度使用情况均为出现超预期的情况。短期带来的增量资金有限,对市场的推动作用也相对有限。而长期来看,将促进资本市场的开放和推动人民币国际化的进程。

四、投资建议

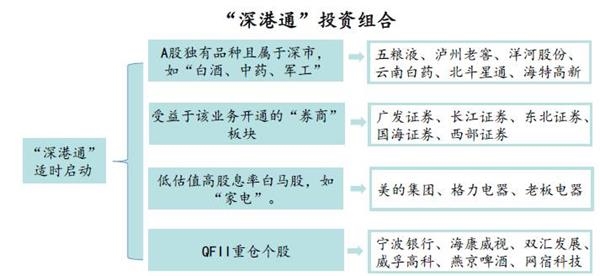

国内外机构对接下来的深港通宣布时间表等开放措施充满期待,我们建议从四条主线挖掘“深港通”带来的投资机会:

1)A股独有品种且属于深市,如“白酒、中药、军工”。两地市场的稀缺品种将是关注的对象, A股典型的稀缺品种为“白酒、中药、军工”板块,如:五粮液、泸州老窖、洋河股份、云南白药、北斗星通、海特高新等;

2)受益于该业务开通的“券商”板块。推荐广发证券、长江证券、东北证券、国海证券、西部证券等;

3)低估值高股息率白马股,如“家电”。根据沪股通的成交数据,海外投资者更加倾向于配置低估值、高股息率、业绩稳定性较高的个股。推荐美的集团、格力电器、老板电器等;

4)QFII重仓个股。QFII偏爱大市值、高分红的金融及消费类白马股,推荐宁波银行、海康威视、双汇发展、威孚高科、燕京啤酒、网宿科技等。

正文

一、深港通年内推出,资本市场开放再上新台阶

1.1 深港通呼声再起

自2014年11月“沪港通”正式启动以来,沪港两地互联互通机制逐步完善,标志着我国资本市场对外开放迈出了重要的一步。在“沪港通”成功启动的基础之上,“深港通”的呼声日益高涨,启动日期渐行渐近。“深港通年内开通”写入了今年中国政府工作报告 ,且高层在公开市场上多次公开表态了这一观点。

2016年3月,国务院总理李克强在博鳌亚洲论坛开幕式上宣布,今年将择机推出“深港通”。回顾沪港通的进程发现,2014年4月10日总理李克强同样在博鳌论坛上宣布推出沪港通,当月监管层便批准了沪港通,随后交易所也很快的发布了相关细则。

5月10日,香港特区行政长官梁振英在香港表示,香港方面已经准备就绪,争取“深港通”能够尽快开通。

6月6日,深交所新一代交易系统上线,“深港通”将由该系统承载,标志着交易所正从技术层面备战深港通。

6月17日,证监会表示,深港通在准备就绪后今年内择机开通。

6月21日,香港联交所发布中华证券通系统接口规范(“接口规范”)及深港通建议计划中北向交易需要的资料册。

6月27日,港交所开启“端对端”测试(即就结算系统接口进行测试).

1.2 深港通启动已步入了“万事俱备,只待批准”时间窗口

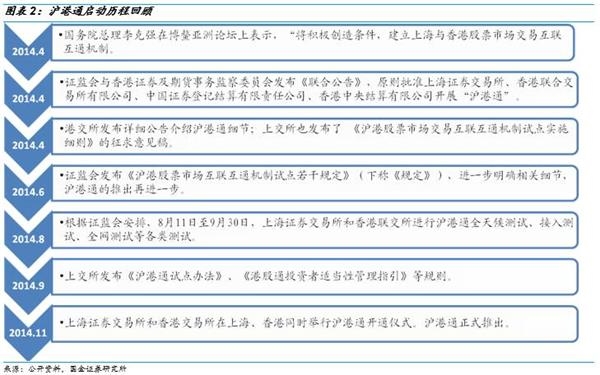

沪港通推出进程回顾。期盼已久的深港通已经越来越近,在探讨深港通到底何时推出之前,我们先回顾沪港通的推出进程,其相关时间节点对深港通有着借鉴意义。

沪港通2014年4月10日获监管层批准推出,一个月之内,交易所层面就出台了相关细则征求意见稿。之后相关细则和配套措施相继推出,8、9月份进行测试。最终在11月份沪港通正式启动。自沪港通获得批准至正式启动一共历经将近7个月的时间。

在沪港通顺利开通的经验上,深港通也在积极推进中,目前深港通的技术准备已就绪。2016年6月,深交所新一代交易系统上线,“深港通”将由该系统承载,标志着交易所正从技术层面备战深港通。香港方面,6月27日,港交所也开启“端对端”测试,因此目前来看,深港两地的技术准备已就绪。

依据沪港通启动的节点,以及深港两地高层人员的发言汇总来看,我们合理推测:深港通已经进入公布的时间窗口。我们认为深港通启动已步入了“万事俱备,只待批准”时间窗口。具体来看,预计“深港通”三季度中后段择机获批,批准后一个月左右出台相关细则出台。待监管层批准公布后,还需一至三个月左右的时间进行测试、演习,因此我们预计深港通四季度正式启动运行。

二、深港通细则展望

2.1 深港通总体设计遵循三大原则

2015年2月深圳证券交易所理事长吴利军在访问香港时表示,上交所、深交所同意“深港通”方案设计遵循三方面的基本原则:1)保持沪港通基本框架和模式不变;2)双方市场对等原则,标的证券落实更高层次和更大范围的总体要求。3)根据市场需求设计方案,优化市场服务。

这三方面的原则将是深港通具体细节设计的重要考虑因素,具体而言,深港通方案将延续沪港通的基本框架和模式,差异主要体现在两方面:1)标的证券的试点范围更广;2)试点额度,根据方案设计的市场化原则,深港通额度在开通后期存在调整的可能。

2.2 交易规则预计将和沪港通基本保持一致

沪港通推出已有1年多,总体运行稳定良好。深港通的细则将参考沪港通的成熟经验,预计额度限制、投资者门槛、交易机制安排等方面和沪港通基本保持一致。

值得一提的是,由于深港通方案设计的原则中明确提出要根据市场需求设计方案,优化市场服务。所以我们认为深港通启动初期额度限制、投资者门槛将与沪港通保持一致,但后期存在进一步调整的可能,如投资额度的扩大、投资者门槛的放宽等。

深圳证券交易所对《深圳证券交易所交易规则(2015年修订)》作出修改。修改后的交易规则5月9日正式施行。按照修订后的规则,深交所交易主机在9:25-9:30期间不再接受竞价交易申报,包括买卖申报和撤销申报,改变了原来该期间接受申报但暂时不进行处理的模式。修订后,减少了因深沪两市交易机制的差异给投资者带来的不便。这一措施也方便了深港通交易时间的安排,预计和沪港通保持一致。

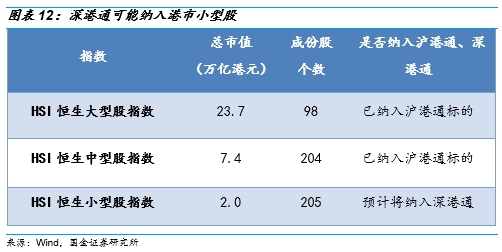

2.3 深港通试点标的展望

从沪港通覆盖的标的来看,上证180、上证380多为大型权重股,沪股通试点标的涵盖了上证A股约一半的股票,市值占到上证A股总市值的86%。港股通方面,恒生综合大型指数成份股、恒生综合中型股指数成份股基本涵盖了港股市场的大多数权重股,占香港主板总公司数的19%,其总市值达到了主板市场总市值的69%。

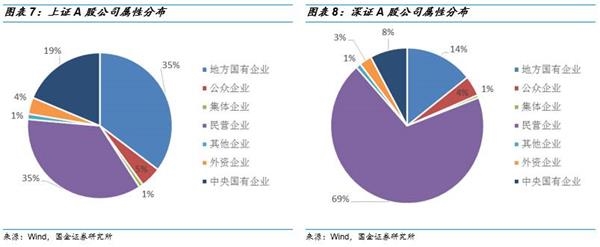

我们认为在确定深港通试点证券的范围前,了解深证A股及上证A股的差异也是十分必要的。从两者的分布来看,差异主要体现在公司属性及行业分布两方面。1)公司属性方面,上证A股中国有企业数量占比约为44%,民营企业数量仅为35%,而深证A股中民营企业的数量占比达到了69%。2)行业分布方面,上证A股大市值公司集中的行业主要在金融、采掘、化工等行业,而深证A股的分布则相对均匀,更多集中在计算机、电子、传媒等新兴成长性行业。

根据深港通方案设计的三大原则,我们认为深港通在标的证券的选择方面将重点考虑试点范围的扩大。结合沪港通所覆盖股票数量和市值的情况,以及沪深两市的差异和特点,我们预计深股通标的证券的覆盖范围预计在市值上要达到深证A股总市值的50%,同时要兼顾中小板和创业板。

因此,我们认为可能性相对较大的一种方案是选择深证成指的成分股。目前深证成指成分股有500家,加上深市的A+H股,试点证券总数量为505只,占深圳A股数量的比例约为29%,市值占比约为55%,这种方案在试点标的的选择方面相对较为谨慎。

港股通方面,我们预计深港通可能会加入恒生小型股指数成份股。目前,沪港通覆益300只左右来自恒生大型股指数及恒生中型股指数的股票。预期在深港通开通后,投资范围可能扩大到205只恒生小型股指数的股份。

三、深港通推出长期将促进资本市场开放和人民币国际化

3.1 对AH股溢价收窄作用有限

从财务估值角度,AH股理论而言应该是平价的,但由于金融市场环境(比如利率)、退市机制、投资者结构和风险偏好等差异的存在,AH溢价长期的存在具有一定的合理性。

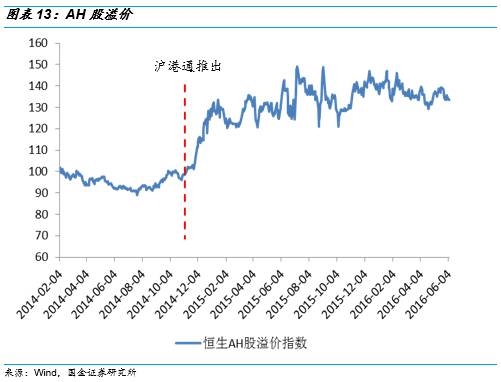

回顾沪港通,2014年11月沪股通推出之后,沪市的AH平均溢价并没有降低,反而有所升高,主要原因在于当时国内处于降准降息通道中,存在一定资本外流的现象。而沪股通推出之后较长的一段时间内,并没有看到AH股溢价出现明显收窄的情况,因此,我们预期深港通推出后短期内对AH股溢价的收窄作用也相对有限。

3.2 短期带来的增量资金有限

沪港通自开通至今约一年半,交易活跃度以及额度使用情况均为出现超预期的情况。截至2016年6月底,沪股通累计使用额度约为1347亿元,占沪股通总投资额度的比例约为45%。另外,根据沪股通每日成交金额来看,从沪港通开通至今沪股通日均成交金额约为53亿元,维持在较低水平。由此,我们认为深港通开通之后,短期带来的增量资金有限,因而对市场的推动作用也相对有限。

3.3 长期将促进资本市场开放和人民币国际化

和沪港通一样,深港通的启动将有助于吸引外资流入A股市场,改善A股与海外市场之间差异显著的估值体系,引入海外机构投资者,逐渐改变以散户为主导的市场结构,培养长期投资的理念。在沪港通先行先试之后,深港通的推出意味着内地资本市场将会更加全面的与香港市场实现互联互通。香港作为国际投资者的聚集地,内地和香港市场的打通也为国际投资者借道香港投资A股提供了便利,对于中国金融市场的开放来说,可谓意义重大。

深港通也会推动人民币国际化进程,十八届三中全会提到要“要推动资本市场双向开放,有序提高跨境资本和金融交易可兑换程度”,目前沪股通的交易结算货币都是人民币。深港通将会在沪港通的基础上扩大外资投资A股的标的,以人民币计价的外资交易占比会逐渐升高,这对推动人民币从贸易结算货币阶段走向投资货币阶段意义重大。

四、四条主线挖掘投资机会

国内外机构对接下来的深港通宣布时间表等开放措施充满期待,我们建议从四条主线挖掘“深港通”带来的投资机会:

4.1 主线一:A股独有且属于深市品种,如“白酒、中药、军工”等

根据沪港通开通后的经验,我们认为两地市场的稀缺品种将是关注的对象。对于深股通而言,深港通的推出将会对外资开放新一批A股的稀缺品种,典型的稀缺板块就是白酒、中药、军工板块。如:五粮液、泸州老窖、洋河股份、云南白药、东阿阿胶、北斗星通、海特高新等。

4.2 主线二:受益于深港通开通的“券商”板块

我们认为,深港通的开通将继续为券商带来积极影响。最直接的影响为交易活跃度将会得到提升,从而提升经纪业务收入。其次,深港通开通,有利于券商业务的进一步国际化,促进跨市场业务的开展,尤其是有利于有香港子公司的券商;第三,通过与香港市场互通,可以学习香港经验,深市制度将会更加完善,有利于券商业务和产品创新。

因此,券商板块我们建议关注广发证券、长江证券、东北证券、国海证券、山西证券、西部证券等。

4.3 主线三:低估值高股息率白马股,如“家电”

我们认为低估值高股息率的白马股将是深港通开通之后的首选配置品种。根据沪股通的成交数据。我们筛选出深证成指中符合低估值(市盈率≤30)、高股息率(股息率≥2%,现金分红比例较为稳定)、业绩较为稳定的白马股,我们认为这类标的将具有更大的吸引力,其中家电板块值得关注,如格力电器、美的集团、老板电器等。

4.4 主线四:QFII重仓个股

QFII的持仓情况在一定程度上反映了海外投资者的投资风格及配置偏好,因此,通过对QFII重仓持股的统计,可以对深港通开通后的投资机会带来一定的参考。

根据已披露的QFII的持仓情况,按持股市值排序,一季度QFII持股市值前十的个股(属于深证成指的成分股)如表格,积极关注宁波银行、海康威视、双汇发展、威孚高科、燕京啤酒、网宿科技等。

重要事件前瞻梳理:

8月4日:英国央行联储会议

8月5日至21日:第31届夏季奥运会

8月7日至9日:稀土产业论坛

8月23日-9月7日:印染重镇绍兴美佳热电停止供热

8月26日:耶伦出席杰克逊霍尔全球央行年会

8月中旬(预计):首颗量子通信卫星按原定计划发射

8月下旬(预计):《民办教育促进法》有望在8月份人大常委会提交三审

8月(预计):智能网联汽车发展技术路线图发布

8月(预计):深港通获批

- 海通证券:流动性陷阱出现 企业盈利低迷为成因 2016-08-09

- 国金证券:存量消耗的格局并未改变 降准仍无可能 2016-08-09

- 海通证券:地王频出留隐患 地产泡沫应引起警惕 2016-08-09

- 光大证券:需求企稳价格回升 企业盈利能力改善 2016-08-09

- 海通证券:预测7月CPI或降至1.7% 通胀短期无忧 2016-08-08

- 民族证券:抑制资产泡沫A股或有短痛 “三高”股调整还将延续 2016-08-08

版权所有 翻版必究!Copyright©2008-2022 沪ICP备10023616号-1

版权所有 翻版必究!Copyright©2008-2022 沪ICP备10023616号-1