海通证券:长痛还是短痛 下半年需货币收紧加大改革

长痛不如短痛!——16年下半年经济和资本市场展望(海通宏观姜超、顾潇啸、于博等)

摘要:

美国也有滞胀风险。美联储6月议息会议决定再次延后加息,年内加息或落空,但美股和全球股市反应平平。目前美国股市主要期待企业盈利的改善,但是加息预期的延后恰恰意味着经济不佳。

就业结构恶化,新增就业不佳:股市表现较好的大公司不太解决就业,网络经济和共享经济也意味着结构性失业的出现,就业不佳意味着收入增长低迷,消费能力受制。

货币超发、通胀反弹:面对经济下滑,美联储所能做的只是一再延后加息,延长宽松货币政策,但宽松货币难以解决结构性失业的问题,只会助推价格上涨。而在美联储6月议息会议声明中,下调了16、17年的经济增速预测,而上调了今明两年的通胀预测,其实也意味着美国也出现了经济下行、通胀上行的滞胀风险。

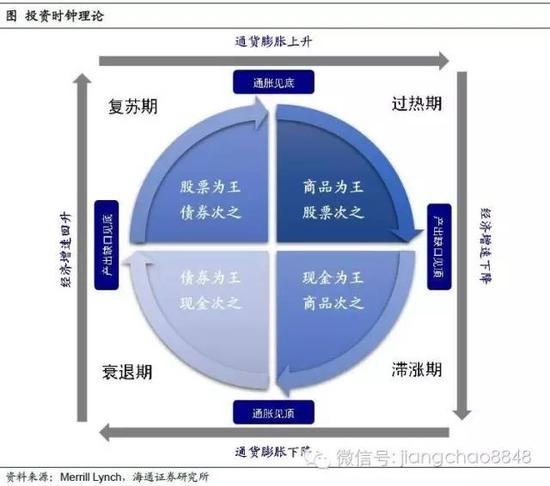

投资时钟不利股债。美林投资时钟:根据经济和物价这两个指标的变化来划分,其中经济分为好和坏,物价分为涨和跌,组合起来就是四种变化,分别是衰退、复苏、过热和滞胀。

衰退期:债券为王(08年下半年):08年下半年经济通胀同步下行,步入衰退期,中国资产价格表现是债券>现金>股票>商品,可见增长和通胀均对债市不利,而债市投资的最佳环境是既没增长、也没通胀,也就是衰退期。

复苏期:股票为王(09年上半年):09年上半年通胀下行但经济回升,步入复苏期,中国资产价格表现是股票>现金>商品>债券,可见对股市而言,最佳的投资环境是经济复苏期,也就是有增长,而且没有通胀。

16年处滞胀期:经济反弹乏力,货币增物价升。16年以来,股债双杀、实物资产上涨,这种现象只有在滞胀期才会出现。年初天量信贷刺激之下经济依然反弹乏力,货币对经济的刺激效果正在不停减弱,同时物价出现明显的回升趋势。不仅PPI降幅持续缩窄,CPI也连续5个月位于2%以上;猪价创5年新高,而油价和煤价等大幅上涨也意味着下半年非食品价格存在上行压力。价格的本质是货币现象,中国在16年初上调货币增速、下调经济增速,就意味着只有通胀可能明显上升。而美国70年代大滞胀,韩国、台湾地区90年代“类滞胀”经验也表明,在经济转型期,刺激政策对经济增长无效,但对物价上涨有效,容易引发滞胀。

黄金石油和农产品。回顾70年代滞胀期,石油、黄金、农产品领涨,这和当下不无相似:1)日欧黄金需求大增、15年7月以来中国央行黄金储备接近翻番、供给瓶颈依然存在、过去几年各国货币超发,令黄金兑纸币长期升值;2)全球原油需求上升,前期油价大跌导致投资减少,预示今明两年注定减产,也意味着油价充满弹性。3)农产品仍处价格洼地,虽然短期看高库存、临储政策改革预期将制约反弹力度,但若全年粮食出现减产,且货币持续超发,则长期看农产品价格仍存上行风险。

选择长痛还是短痛?目前中国经济的最大问题在于货币超发,负债率高企。降低债务杠杆率有四种方法:降低利率、债务减记、提高通胀,以及提高经济增长潜力。日本长期实施低利率政策,但因债务刚兑、经济长期低迷,整体杠杆率不降反升。而俄罗斯则通过通胀和贬值降低债务率,导致房价永涨、汇率永跌,经济效率下降。而无论是80年代初的美国、98年的韩国,还是98年的中国,从债务泥潭中走出来均是依靠改革提高经济增长效率。与供给侧改革相应,需要的是真正稳健的货币环境,不能持续放水,放水只会带来通胀。

因此,未来到底货币放不放水,要长痛还是短痛?这是一个选择题。如果货币继续放水,就应该主配实物资产,只有货币收紧同时大力改革,金融资产才有大机会!

正文:

1、美国也有滞胀风险

1.1 美国加息延后,市场反应不佳

美国年内加息或落空。在16年年初,市场普遍担心美联储会在今年加息2-4次,但是在最新的6月议息会议上,美联储依然决定再次延后加息,而且也没有给出未来加息路径的说法。而市场预期在未来的半年内加息概率都低于50%,年内加息或将落空。

市场反应并不佳。按照道理来讲,美国加息延后意味着宽松货币政策再度延长,应该是好消息。然而我们发现美国和全球股市对此反应平平。如果我们观察美国今年以来加息预期的变化,发现加息概率与股市走势正相关,意味着加息反而成了好消息,不加息成了坏消息。

美股估值处历史高位。为什么股市对加息反应不佳呢?我们知道股市的盈利来源主要有两种,一是靠估值提升,二是靠盈利改善。但是从长周期Shiller PE的角度看,目前的美股估值处于历史相对高位,因而哪怕美联储延后加息,估值进一步提升空间也有限。

1.2 美国经济不佳,通胀反弹

15年以来经济趋弱。因此,目前美国股市主要期待企业盈利的改善。但是加息预期的延后恰恰意味着经济不佳,我们观察到美国GDP增速在15年开始已经缓慢走弱,无论是GDP同比增速还是零售额增速都比14年有明显下降。

美股:大的越大、小的越小。大家印象中,美股一直位于历史高位,似乎意味着美国经济很强劲。然而如果大家细看一下美股的结构,可以发现越大越涨,越小越跌。我们统计了14年以来的标普500成分股,发现排名前十大的股票涨幅平均为40%,而最小的十个股票的平均跌幅是40%。这一现象的出现有两个重要原因,一是零利率时代,大企业可以通过发债融资,财务成本低,而小企业只能靠银行贷款,财务成本高。二是互联网时代的赢家通吃模式,大家社交只需要一个facebook,所以twitter和linkedin都萎缩了。

就业结构恶化,新增就业不佳。问题在于,大公司不太解决就业。美国80%的就业是由不到500人的中小公司解决,而超过500人的大公司就业占比只有20%左右。而小公司就业在持续萎缩,而大公司就业在增加,这其实意味着新增就业总量的下降。而网络经济和共享经济也意味着结构性失业的出现,比如亚马逊只用15万人就完成了沃尔玛200多万人做的事,而uber和airbnb的出现意味着不需要那么多汽车房子,需要更多的司机,因此大家应该从汽车工人改行做司机,但就业的转换需要时间。而很多人找不到工作就退出了劳动力大军,美国09年以后大约新增了800万就业岗位,但退出劳动力的高达1500万人。

收入、消费增速趋降。今年以来美国的月度新增就业只有16万,远低于过去两年的新增23万。而就业不佳意味着收入增长低迷,消费能力受制,15年以来美国的个人实际收入和消费增速都出现了高位下降的势头。

货币超发、通胀反弹。面对经济下滑,美联储所能做的只是一再延后加息,延长宽松货币政策,但问题在于宽松货币也难以解决结构性失业的问题,因此也无益于经济增长,只会助推价格上涨。我们观察到,历史上凡是货币超发的时代均体现为价格上涨,而从16年开始美国物价出现明显的上升,核心CPI接近8年的高点。

只剩物价没涨了。目前,美国的房市、股市、债市全涨过了,就只剩物价没涨了。而商品市场经过了5年的下跌,价格处于历史底部,基本上都跌到了产油国和生产商的成本附近,因而相对而言保值价值更大,也成为超发货币投机的首选。

美国也有滞胀。而在美联储6月议息会议声明中,下调了16、17年的经济增速预测,而上调了今明两年的通胀预测,其实也意味着美国也出现了经济下行、通胀上行的滞胀风险。

2、投资时钟不利股债

16年以来滞胀期:黄金商品领涨。我们在3月份写过一个报告,名字是《小心滞胀》,滞胀是今年以来资产价格表现的最佳写照,历史上只有在滞胀时期才会出现股债双杀,黄金和商品等实物资产领涨。

美国70年代:通胀对股债不利。今年中国的A股市场也有很多机会,尤其是涨价的机会,比如说白酒、啤酒、乳制品、猪肉、鸡肉等等,如果只是看单个的企业,会觉得企业盈利很好。但如果所有的企业都只是涨价,其实等于什么都没干,因为都涨价意味着通胀降不下去,央行就很难宽松,那么整个市场的估值就很难提升。所以如果大家回顾一下美国的历史,可以发现美国价格涨得最好的10年是70年代,大家一直在涨价,问题是股市十年都没涨,反而是80年代以后通胀降下去,经济增长起来了,才出现持续20年的大牛市。

2.1 美林投资时钟:4叶电风扇、风水轮流转

对于研究宏观而言,一个重要的任务就是判断在什么环境下应该配置什么资产。在资产配置领域,最著名的理论莫过于“美林投资时钟”。美林时钟一共有四片叶子,主要是根据经济和物价这两个指标的变化来划分,其中经济分为好和坏,物价分为涨和跌,组合起来就是四种变化,分别是衰退、复苏、过热和滞胀。

2.2 中国经济周期划分与大类资产配置(08-11年)

而回顾中国经济的历史,我们曾经经历过美林时钟的完整周期。以08-11年的中国经济为例,其中08年下半年处于衰退期,经济通胀同时下行。09年上半年处于复苏期,经济回升,通胀下行。09年下半年-10年1季度处于过热期,经济通胀同时上行。10年2季度至11年2季度为滞胀期,经济下行通胀上行。

衰退期:债券为王(08年下半年)。美林投资时钟认为,第一阶段是衰退期,最佳选择是债券,配置顺序是债券>现金>股票>商品。08年下半年经济通胀同步下行,步入衰退期,从各类资产价格表现来看,国内最重要的两大商品是煤炭和钢铁,08年下半年跌幅均约35%;上证指数跌幅大约33%,10年期国债利率下行大约170bp,等同于上涨17%。也就是说,08年下半年的中国资产价格表现就是债券>现金>股票>商品,最好是买债券,可以拿现金,应该卖出股票和商品。

债市:增长、通胀均不利。由此可见,增长和通胀均对债市不利,都是债市投资的敌人。而债市投资的最佳环境是既没增长、也没通胀,也就是衰退期。

复苏期:股票为王(09年上半年)。第二阶段是复苏期,最佳选择是股票,配置顺序是股票>债券>现金>商品。09年上半年通胀下行但经济回升,步入复苏期。09年初股市只有1820点,到09年6月末上升到2960点,涨幅高达60%。而国内的主要商品价格基本都在下跌,煤价跌了4%,钢价跌了1%。但是虽然物价还在下跌,但09年上半年债券市场出现大跌,10年期国债利率上行了50bp,等于跌了5%。09年上半年的中国资产价格表现是股票>现金>商品>债券,顺序与美林时钟里面显示的略有不同、但是基本一致,最优选择都是股票。

股市:与增长友、与通胀敌。而对股市而言,最佳的投资环境是经济复苏期,也就是有增长,而且没有通胀。一方面有增长意味着企业盈利改善,没有通胀意味着央行可以宽松、估值也可以提升,也就是通常所说的戴维斯双击。

2.3 16年处滞胀期:经济反弹乏力,货币增物价升

16年经济:反弹仅一个月。问题在于,16年的经济环境是既没增长,还有通胀。从年初到现在,只有3月份经济出现了短期反弹,应该是有史以来最弱的一次,4、5月的工业增速再度回落,制造业PMI和发电耗煤增速也再度下滑,种种迹象显示经济依然疲弱。

虽有天量信贷,但增速迥异。16年1月的新增信贷超过2.5万亿,创下历史新高,甚至超过4万亿时期的09年。但是由于信贷总额的大幅上升,本轮信贷增速仅回升到15%左右,和09年的超过30%不可同日而语。

货币效果递减,反弹难以持续。目前的经济反弹主要靠天量融资驱动,然而货币对经济的刺激效果正在不停减弱。09年的天量信贷刺激下,经济增速的回升持续了1年,从09年2季度到10年1季度。我们认为本轮货币对经济的刺激效果会更短,很难改变经济增速持续回落的趋势。

CPI明显回升。而和经济的继续疲弱相比,物价出现明显的回升趋势。不仅PPI降幅持续缩窄,CPI也连续5个月位于2%以上,其中食品价格明显上涨,而非食品价格中枢也在缓慢抬升。

猪价、油价叠创新高。从年初以来,各类价格涨声不断。春节期间先是菜价反季节上涨,之后猪价又创出5年新高,而油价和煤价等能源价格的大幅上涨也意味着下半年非食品价格存在上行压力。

货币超增,物价回升。而各类价格上涨的本质是货币现象。过去5年货币紧缩,M1/M2持续下降,因而物价也持续回落。而从去年下半年开始货币增速持续回升,M2增速从10%左右升至13%左右,M1增速更是回升至20%以上,以往货币增速领先物价走势半年左右,这意味着年内通胀依然趋于回升。

中国上调货币增速、下调经济增速。最后政府目标看,中国上调了16年M2增速目标至13%,同时上调财政赤字率至3%,意味着货币财政刺激力度加大,但与此同时下调了GDP目标增速至6.5%-7%,而这多出来的货币意味着通胀很可能明显上升,我们在年初就上调16年CPI预测从1.4%至2%以上。

刺激无效,美国70年代大滞胀。而在经济转型期,刺激政策往往无效,反而容易引发滞胀。例如70年代美国联邦财政赤字率一路走高,并于1975年突破3%、1976年创新高至4.1%。而其M2增速也一度高达13.5%。然而,由于实体经济缺乏增长点,扩张性的财政、货币政策双双失灵,非但没有起到刺激经济增长的作用,反而帮助推高了通货膨胀。

韩国、台湾的类滞胀。90年代初,韩国、台湾地区在经历了高速增长后迎来转型,经济增速中枢下行,工业化步入尾声。但由于货币增速仍保持两位数增长,推动同时期CPI整体上台阶,出现一定程度的类滞胀,但其过程并不像发达国家的滞胀那么猛烈。

3、黄金石油和农产品

70年代滞胀:黄金、石油、农产品领涨。回顾70年代滞胀期,也是黄金和商品价格领涨,但其中涨幅最好的是原油,黄金、白银等贵金属排第二、农产品涨幅排第三,而工业金属涨幅不大,其中铜几乎没涨。

3.1 黄金:增长敌通胀友,兑美元长期升

黄金兑美元长期升值。将时间拉长了看,黄金兑美元持续升值,在71年美元和黄金脱钩以后,美元兑黄金每年平均贬值7%,从过去100年来看,美元兑黄金每年贬值3%。

纸币:美元也印多了。巴菲特有一句名言,不要买黄金,因为黄金不创造价值。这句话本身没有问题,问题是不创造价值的东西有很多,包括纸币。我们可以把黄金和纸币对比一下。美国过去100年的货币增速平均每年6%,意味着他每年给你6块钱,但是经济增速只有3%,意味着你只能买到3块钱的东西,这意味着有3块钱消失了,而这消失的3块钱就是黄金对美元长期的升值幅度。所以虽然黄金本身不创造价值,但如果纸币超发了,黄金会相对保值。

黄金:敌人是增长、朋友是通胀!由此可见,黄金的机会成本是经济增长,因为黄金不创造增长。这意味着如果你能买到有增长、有效率的东西,就不用买黄金。巴菲特过去投资的平均回报率是20%,远超黄金每年升值的3%。他说自己中了卵巢彩票,因为他在全球唯一一个每年都有增长的国家,而且他可以找到最好的企业家给他打工。而从历史来看,黄金最长的大熊市长达20年,从80年到00年,因为全球增长都很好。但是假如没有增长、没有效率提升,那么买黄金就没有损失,比如70年代和00年以后。另外通胀是黄金的朋友,过去5年通缩所以黄金不保值,但如今通胀起来了,黄金就有巨大的价值。

黄金:需求持续,供给有限。黄金属于需求持续增长,同时供给存在瓶颈的商品,其过去100年的产量平均增速只有2%左右。

日欧需求增加,央行大幅增持。在当前负利率蔓延,货币竞相贬值的背景下,日本和欧洲的黄金需求明显增加,而央行也开始增持黄金储备,中国央行的黄金储备在15年7月以后差不多翻了一番。

3.2 石油:需求升供给降,低油价难持续

石油需求持续上升。为什么油价在滞胀期表现最好?首先,石油消费和工业需求有着本质差异,随着工业化到尾声,美国70年代钢铁等工业品需求永久性见顶,但石油需求在持续上升,即便去年油价暴跌至30美元/桶以下,全球石油需求依然增加了日均100多万桶。

页岩油供给:滞后油价变化。为什么去年油价最低跌破了30美元,原因有两个,一是美国页岩气增加了大量的石油供给,二是产油国的内耗,不停增产。在油价跌破30美元以后,理论上页岩油会大量减产,但问题是石油产业周期很长,从勘探投资到出油有1-2年滞后期,因此去年虽然油价跌了,但是产量很难短期内大幅下降。

OPEC增产保量。而另外一个重要的供给力量是OPEC,去年油价暴跌却在拼命增产。81-85年,面对油价下跌,沙特等OPEC国家实施“限产保价”,08-09金融危机期间,欧佩克再次大幅减产,结果不但没把油价抬上去,还使得欧佩克在全球原油市场的份额下降。鉴于历史上价格战的失败教训,本轮欧佩克改变策略,坚持不减产,其产量和油价走势呈明显的负相关关系。

油价上涨:供给受限。从过去两年油价的走势来看,我们发现了一条反常的供给曲线,正常情况下油价越低供给越少,但是去年页岩油和全球大的石油公司因为在高油价时代大量投资,生产停不下来,而OPEC为了抢占份额也拼命增产。而今年以来刚好和去年相反,页岩油和大石油公司过去两年大幅缩减资产开支,意味着今明两年注定减产,而OPEC开始寻找冻产,价格越涨,生产没有更多,也意味着价格充满弹性。而这也意味着在油价回到页岩油成本的60美元以前充满弹性。

3.3 农产品:仍处价格洼地,减产推升价格

农产品价格初涨。今年4月份以来,国内主要农产品期、现货价格已经开始大幅反弹。在现货市场上,菜粕价格在4月份以来已经上涨39%,棉籽上涨38%,豆粕上涨36%,油菜籽上涨17%,玉米淀粉15%,棉花、大豆、菜油价格均有反弹。在期货市场上,豆粕价格上涨40%,菜籽粕38%,棉花32%,黄大豆17%,玉米淀粉16%,鸡蛋6%。

16年农产品或减产。美国农业部预测16年主要农产品均比15年明显减产,中国在15年底首次下调了玉米收购价、16年年初也下调了早稻收购价,意味着中国粮食也可能出现12年丰收以后的首次减产。

虽然短期看高库存、临储政策改革预期将制约反弹力度,但若全年粮食出现减产,且货币持续超发,则长期看农产品价格仍存上行风险。

4、选择长痛还是短痛

4.1 负债率持续升,高杠杆待去化

负债率持续上升。目前,中国经济的最大问题在于货币超发,负债率高企。由于货币增速始终在14%左右,而GDP名义增速仅在7%左右,导致 M2和GDP的比值持续上升,08年底时只有146%,而到了16年1季度升至210%。

去杠杆有四法。要想降低债务杠杆率,理论上有四种方法:第一种是降低利率、降低债务的增长速度;第二种是债务减记、削减债务的规模;第三种是提高通胀、降低货币的价值;第四种是提高经济增长潜力。

日本:低利率未降杠杆。过去两年我们实施了低利率政策,也是这一轮股债大牛市的根本原因。问题是在利率大幅降低之后,我们的负债率好像并没有下降。如果看一下我们的邻居日本,可以发现低利率未必能降杠杆。日本虽然长期实施低利率政策,但是并没能够降低经济的整体负债率,居民和企业的债务率虽然有所降低,但是政府部分债务率大幅扩张。

债务刚兑、增长低迷。日本在债务减记方面步履蹒跚,从日本企业债信用利差看长期维持低位,说明基本没有违约,而在泡沫经济破灭以后日本银行的坏账长期未得到剥离,阻碍了经济的出清。而这与美国在次贷危机以后主动让雷曼倒闭,积极剥离银行坏账形成鲜明对比。而我国在打破债务刚兑方面的进展也依然缓慢。

俄罗斯:永涨的房价、永跌的汇率。而通胀和汇率贬值也可以降低债务率,但是代价是房价的持续上涨,奖励不劳而获,会导致经济效率下降,而俄罗斯经济也变成依赖石油的单一结构经济。而近期大家议论纷纷的华为出走深圳,也意味着高房价对于创新企业的发展不利。

4.2 希望仍在改革,选择决定未来

希望在于改革。无论是98年的韩国、80年代初的美国,还是98年的中国,从债务泥潭中走出来均是依靠改革,尤其是供给侧的改革,提高经济增长效率。此前权威人士发言也表明了用宽松刺激需求,会推升杠杆、增加系统性风险,只有推动供给侧改革提高效率才是根本的出路。

货币放不放水,选择决定未来?与供给侧改革相应,需要的是真正稳健的货币环境,不能持续放水。美国里根时代的供给改革之所以成功,离不开沃克尔当时收紧货币,提高利率,降低了通胀,使得落后的产业真正被淘汰。而中国16年以来货币超发的代价是通胀上升、房价上涨,去产能再度延后。但是现在从全球来看,央行都沉迷在货币放水中不可自拔,化身为经济增长的使者,殊不知经济增长和货币无关,而货币只会推升通胀,因此未来到底货币放不放水,要长痛还是短痛,是一个选择。而如果货币继续放水,就应该配实物资产,只有货币收紧同时大力改革,金融资产才有大机会!

- 郭施亮:熊市不懂得反省 下一轮牛市输的还是你 2016-06-22

- 海通证券:A股熊市主跌浪已经结束 短期有望爬小山坡 2016-06-19

- 海通证券:投资增速回落短期难扭转 财政政策或更为积极 2016-06-17

- 华泰证券:今年下半年A股走势是“L+U” 预计三季度见底 2016-06-17

- 海通证券:经济下行风险增加 货币政策维持稳健 2016-06-17

- 九州证券:建议政府减税 以提高需求和社会信心 2016-06-16

版权所有 翻版必究!Copyright©2008-2022 沪ICP备10023616号-1

版权所有 翻版必究!Copyright©2008-2022 沪ICP备10023616号-1